“ลงทุนอย่างไร ให้ชนะเงินเฟ้อ?” พี่ทุยเชื่อว่า ประโยคนี้เป็นคำถามคลาสสิกของใครหลายคน โดยเฉพาะในสถานการณ์ที่ต้องเจอกับภาวะของแพง ค่าครองชีพสูง หรือที่เรียกว่า ภาวะเงินเฟ้อ ซึ่งส่งผลให้เงินในกระเป๋าของเรามีมูลค่าลดลงเรื่อย ๆ เมื่อเวลาผ่านไป

ตัวอย่างที่ใกล้ตัวมากที่สุด คือ ราคาน้ำมัน โดยราคาแก๊สโซฮอล์ 95 เมื่อสิ้นปี 2564 อยู่ที่ราว 30 บาทต่อลิตร แต่ในปัจจุบันเพิ่มขึ้นมาอยู่ที่ 40 บาทต่อลิตร หรือเพิ่มขึ้นมากกว่า 30% ภายในช่วงเวลา 4 เดือน เทียบกับค่าแรงหรือเงินเดือนที่เพิ่มขึ้นเฉลี่ยเพียง 5-7% เท่านั้น เท่ากับว่า หากเติมน้ำมันรถยนต์หรือยานพาหนะหนึ่งครั้ง จะต้องควักเงินในกระเป๋ามากขึ้นเพื่อให้ได้จำนวนลิตรเท่าเดิม

เงินเฟ้อมีสาเหตุสำคัญจากความต้องการสินค้าที่เพิ่มขึ้นและต้นทุนการผลิตที่สูงขึ้น

โดยทั่วไปของการเกิดเงินเฟ้อ หรือภาวะที่ระดับราคาสินค้าและบริการเพิ่มสูงขึ้นต่อเนื่อง มักมีสาเหตุสำคัญจากทางใดทางหนึ่ง ไม่ว่าจะเป็น 1) ความต้องการสินค้าและบริการของประชาชนที่เพิ่มขึ้น (Demand-Pull Inflation) กับ 2) ต้นทุนการผลิตและค่าขนส่งที่เพิ่มขึ้น (Cost-Push Inflation)

หากย้อนกลับไปช่วง 20 ปีที่ผ่านมาจนถึงก่อนเกิดวิกฤตโควิด-19 พบว่า เงินเฟ้อในสหรัฐฯ เริ่มไต่ระดับสูงขึ้นจากราว 2% ในปี 2546 มาอยู่ที่กว่า 3-4% เป็นเวลา 20 เดือนติดต่อกัน ในช่วงปี 2548-2549 ส่งผลให้เงินเฟ้อสหรัฐฯ เฉลี่ยทั้งปี 2548 และ 2549 เกินกว่า 3% ก่อนที่เงินเฟ้อสหรัฐฯ จะปรับเพิ่มขึ้นต่อเนื่องจนแตะระดับกว่า 5% ในช่วงกลางปี 2551

เช่นเดียวกับเงินเฟ้อของไทย ก็ทยอยปรับเพิ่มขึ้นจากเพียง 1-2% ในปี 2546 มาอยู่ที่กว่า 5-6% ในช่วงปี 2548-2549 และคงอยู่ในระดับสูงเช่นนี้ยาวนานถึง 12 เดือนติดต่อกัน ก่อนที่จะพุ่งสูงขึ้นไปถึง 9% ในช่วงกลางปี 2551

เงินเฟ้อของสหรัฐฯ และไทย รวมถึงอีกหลายประเทศในช่วงเวลานั้น มีสาเหตุสำคัญจากด้านต้นทุนราคาพลังงานและราคาน้ำมันดิบในตลาดโลกที่ทยอยเพิ่มสูงขึ้นต่อเนื่อง จากปี 2547 เฉลี่ยที่ 38 ดอลลาร์ต่อบาร์เรล มาอยู่ที่ 65 ดอลลาร์ต่อบาร์เรลในปี 2549 และขึ้นไปแตะระดับกว่า 120 ดอลลาร์ต่อบาร์เรลในปี 2551

สถานการณ์เงินเฟ้อในปัจจุบันมีความพิเศษกว่าหลายครั้งที่ผ่านมา

ปัจจุบันเงินเฟ้อกลายเป็นประเด็นร้อนแรง สร้างความกังวลและถูกกล่าวถึงเป็นวงกว้างตั้งแต่กลางปี 2564 เป็นต้นมา หลังจากที่เงินเฟ้อสหรัฐฯ เริ่มพุ่งสูงขึ้นตั้งแต่เดือน พ.ค. 2564 ที่ 5.0% ทำสถิติสูงสุดตั้งแต่วิกฤตแฮมเบอร์เกอร์ และยังคงทำสถิติสูงสุดต่อเนื่องมาถึงปัจจุบัน จนเงินเฟ้อสหรัฐฯ ล่าสุดในเดือน ก.พ. 2565 อยู่ที่ 7.9% สูงสุดในรอบ 40 ปี ขณะที่คณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) ได้คาดการณ์ว่า ปี 2565 เงินเฟ้อสหรัฐฯ จะอยู่ที่ 4.3% สูงกว่ากรอบเป้าหมายเงินเฟ้อสหรัฐฯ ที่ 2%

ในส่วนของไทยก็เผชิญกับภาวะเงินเฟ้อสูงตั้งแต่กลางปี 2564 เช่นกัน โดยในเดือน เม.ย. 2564 เงินเฟ้อไทยอยู่ที่ 3.4% เป็นระดับที่เกินกว่า 3% เป็นครั้งแรกในรอบเกือบ 100 เดือน ขณะที่ล่าสุดในเดือน มี.ค. 2565 อยู่ที่ 5.73% ทำสถิติสูงสุดในรอบ 13 ปี จนหน่วยงานเศรษฐกิจสำคัญของไทยหลายแห่งชี้ว่า มีโอกาสสูงมากที่เงินเฟ้อไทยปี 2565 นี้จะเกินกว่าขอบบนของกรอบเป้าหมายเงินเฟ้อที่ 3%

ภาวะเงินเฟ้อสูงในครั้งนี้มีความพิเศษมากกว่าครั้งก่อน ๆ ที่ผ่านมา นั่นคือ เกิดจากทั้ง 2 สาเหตุข้างต้นประกอบกับ สะท้อนได้จาก กำลังซื้อของประชาชนที่เพิ่มขึ้น โดยเฉพาะในสหรัฐฯ ซึ่งมีจำนวนคนว่างงานลดลงเรื่อย ๆ ตั้งแต่สถานการณ์โควิด-19 คลี่คลายลง

ล่าสุด อัตราการว่างงานของสหรัฐฯ ในเดือน ก.พ. 2565 อยู่ที่ 3.8% ต่ำสุดนับตั้งแต่เกิดวิกฤตโควิด-19 เช่นเดียวกับการเปิดเมืองทำให้มีความต้องการแรงงานมากขึ้น ส่งผลให้ค่าแรงขั้นต่ำรายชั่วโมงก็ปรับเพิ่มขึ้นด้วย สิ่งเหล่านี้ช่วยให้กำลังซื้อของคนสหรัฐฯ ในการจับจ่ายใช้สอยซื้อสินค้าและบริการต่าง ๆ เพิ่มสูงขึ้นตามไปด้วย

ขณะเดียวกัน ต้นทุนสินค้าและค่าขนส่งทั่วโลกก็ปรับเพิ่มสูงขึ้น ส่วนสำคัญเกิดจากสงครามรัสเซีย-ยูเครน ที่ทำให้ราคาวัตถุดิบต่าง ๆ เพิ่มขึ้นอย่างรวดเร็ว ไม่ว่าจะเป็นข้าวสาลี (วัตถุดิบสำรับการทำขนมปัง พาสต้า) เพิ่มขึ้น 40% นับตั้งแต่ต้นปี 2565 น้ำมันดิบในตลาดโลกเพิ่มขึ้น 30% เพลเลเดียม (โลหะสำหรับใช้เป็นส่วนประกอบของสินค้าอิเล็กทรอนิกส์) เพิ่มขึ้น 20% เป็นต้น

เงินเฟ้อที่สูงเช่นนี้ นอกเหนือจากสร้างแรงสั่นสะเทือนต่อเศรษฐกิจโลกโดยรวมแล้ว ยังสร้างความตื่นตระหนกในแวดวงการเงินการลงทุนอีกด้วย จนหน่วยงานเศรษฐกิจระดับโลกอย่างกองทุนการเงินระหว่างประเทศ (IMF) ชี้ว่า เงินเฟ้อที่พุ่งสูงขึ้นทั่วโลกเป็นปัญหาใหญ่ที่แก้ไขยาก ขณะที่บรรดานักวิเคราะห์ในต่างประเทศก็ออกมาให้ความเห็นว่า เงินเฟ้อสูงเป็นความเสี่ยงสำคัญที่สุดในขณะนี้ที่นักลงทุนจำเป็นต้องพิจารณาหลายปัจจัยให้รอบด้านมากขึ้น

อ่านเพิ่ม

สินทรัพย์แต่ละประเภทให้ผลตอบแทนเที่แตกต่างกัน แล้วจะ “ลงทุนอย่างไร ให้ชนะเงินเฟ้อ”

แน่นอนว่า สถานการณ์เงินเฟ้อในปัจจุบันย่อมนำมาสู่คำถามในข้างต้นที่ว่า “ลงทุนอย่างไร ให้ชนะเงินเฟ้อ?”

สำหรับสินทรัพย์ที่สามารถเอาชนะเงินเฟ้อได้ ต้องบอกว่าคงไม่มีสินทรัพย์ประเภทใดเป็นพิเศษที่การันตีผลตอบแทนสูงกว่าเงินเฟ้อได้ตลอด ไม่ว่าจะเป็นสินทรัพย์พื้นฐาน/สินทรัพย์ดั้งเดิม (Traditional Assets) อาทิ หุ้น พันธบัตร กองทุนรวม สินทรัพย์ทางเลือก (Alternative Assets) อาทิ ทองคำ น้ำมัน รวมถึงสินทรัพย์ดิจิทัล (Digital Assets) เช่น คริปโทเคอร์เรนซี

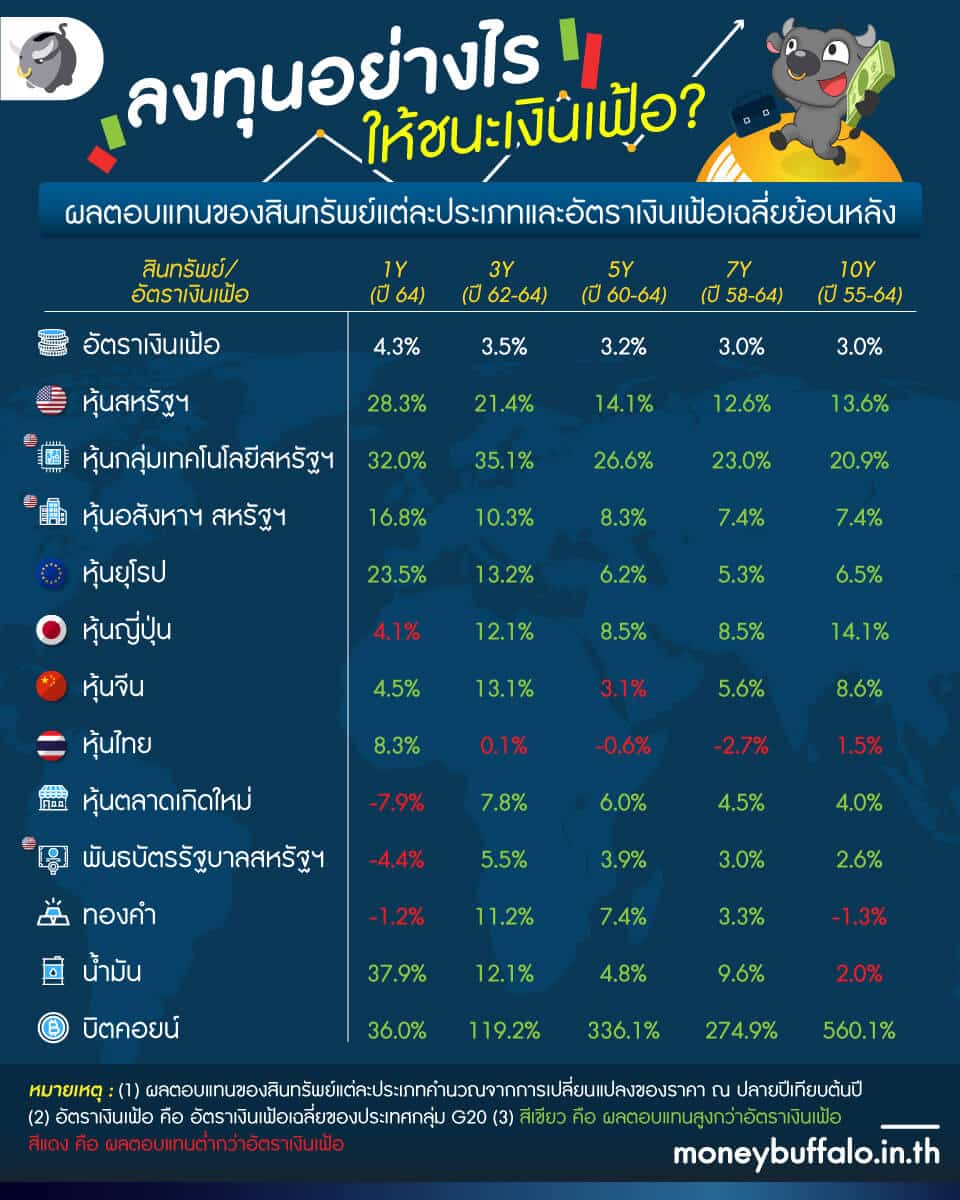

ซึ่งพี่ทุยขอนำข้อมูลผลตอบแทนย้อนหลังมาให้เห็นว่า สินทรัพย์ประเภทใดที่ให้ผลตอบแทนสูงกว่าหรือต่ำกว่าเงินเฟ้อบ้าง เพื่อเป็น Guideline ให้กับผู้ที่กำลังลงทุนหรือปรับพอร์ตอยู่ ดังตารางข้างล่างนี้

จากตารางผลตอบแทนของสินทรัพย์แต่ละประเภทและอัตราเงินเฟ้อเฉลี่ยย้อนหลังในแต่ละช่วง แสดงให้เห็นว่า มีสินทรัพย์ที่ให้ผลตอบแทนทั้งสูงกว่าและต่ำกว่าเมื่อเทียบกับอัตราเงินเฟ้อ ซึ่งมีสิ่งที่น่าสนใจด้วยกัน 5 ประการ คือ

1. ปี 2564 เป็นปีที่เรื่องเงินเฟ้อถูกพูดถึงอย่างมาก และเงินเฟ้อโลกได้ทำสถิติสูงสุดในรอบกว่าสิบปี ซึ่งสินทรัพย์ส่วนใหญ่ล้วนให้ผลตอบแทนสูงกว่าเงินเฟ้อ ยกเว้น หุ้นญี่ปุ่น หุ้นตลาดเกิดใหม่ พันธบัตรรัฐบาลสหรัฐฯ และทองคำ

2. หากลงทุนในสินทรัพย์ใดสินทรัพย์หนึ่งเป็นระยะเวลาระดับหนึ่ง จะให้ผลตอบแทนสูงกว่าเงินเฟ้อในทุกช่วง เนื่องจากการลงทุนที่ยาวนานจะครอบคลุมวัฏจักรเศรษฐกิจและธุรกิจทั้งขาขึ้นและขาลง

3. แม้เศรษฐกิจสหรัฐฯ และยุโรป จะมีความเสี่ยงอยู่เป็นระยะตลอดช่วง 10 ปีที่ผ่านมา ไม่ว่าจะเป็นปัญหาทางการเมืองภายในและระหว่างประเทศ อาทิ การเลือกตั้ง Brexit ปัญหาหนี้ของภาครัฐ แต่ยังให้ผลตอบแทนที่สูงกว่าเงินเฟ้อ แถมผลตอบแทนแตะสองหลักมาโดยตลอด ส่วนหนึ่งเป็นเพราะการมีบริษัทระดับโลกและมีหุ้นเมกะเทรนด์เข้าตลาดอย่างต่อเนื่อง

4. คริปโทเคอร์เรนซีให้ผลตอบแทนสูงกว่าเงินเฟ้อ และเกินกว่า 100% แต่มีความเสี่ยงและความผันผวนสูงกว่าสินทรัพย์ชนิดอื่น

5. หุ้นไทยเป็นสินทรัพย์เพียงชนิดเดียวในที่นี้ที่ให้ผลตอบแทนเฉลี่ยตั้งแต่ 3 ปีขึ้นไป ต่ำกว่าเงินเฟ้อ

ถึงตรงนี้พอจะเห็นแล้วว่า สินทรัพย์แต่ละประเภทให้ผลตอบแทนเทียบกับอัตราเงินเฟ้อที่แตกต่างกันออกไป แม้ที่ผ่านมาจะมีบางสินทรัพย์ที่ให้ผลตอบแทนสูงกว่าหรือต่ำกว่า แต่อนาคต คือ สิ่งที่คาดเดายาก ทุกอย่างสามารถล้วนกลับทิศได้เสมอ

ดังนั้น พี่ทุยคิดว่าสิ่งสำคัญที่สุด คือ ความชื่นชอบและความเข้าใจในสินทรัพย์ประเภทนั้นของแต่ละคน (Preference) ความเสี่ยงที่ยอมรับได้ (Risk) ความคาดหวังในเรื่องของผลตอบแทน (Expected Return) ตลอดจนการติดตามข่าวสารและปรับสัดส่วนพอร์ตการลงทุนของตนเองอยู่เสมอ (Allocation)